St.Gallen, 9. September 2025 – Pensionskassen erwirtschafteten im letzten Jahr durchschnittlich eine Rendite von 7.5%. Die aussergewöhnlichen Erträge führten zu einer hohen Verzinsung von 3.9% für Versicherte und einem Deckungsgradanstieg. Die Vermögensallokation verändert sich derweil weiter: Der Aktienanteil klettert auf ein Rekordhoch, während die Obligationenbestände den tiefsten Wert seit Beginn der Datenerhebung erreichen. Trotz unsicherer Zeiten verzeichnen Vorsorgeeinrichtungen 2025 bislang überdurchschnittliche Erträge.

Download: Hier können Sie die Mitteilung im PDF-Format lesen.

Versicherte profitieren von starken Renditen

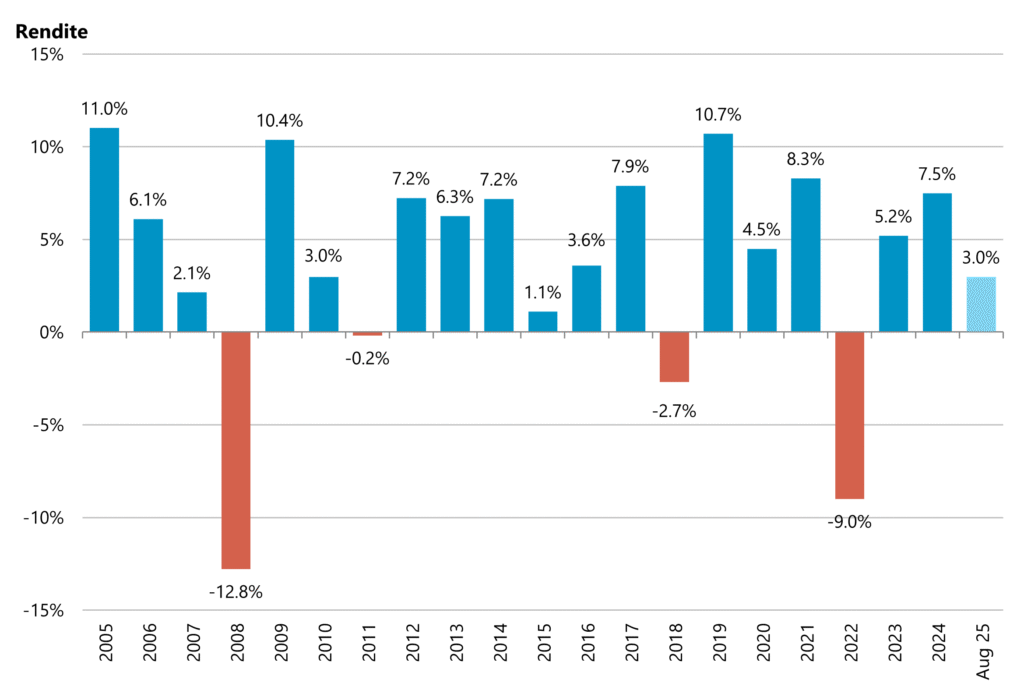

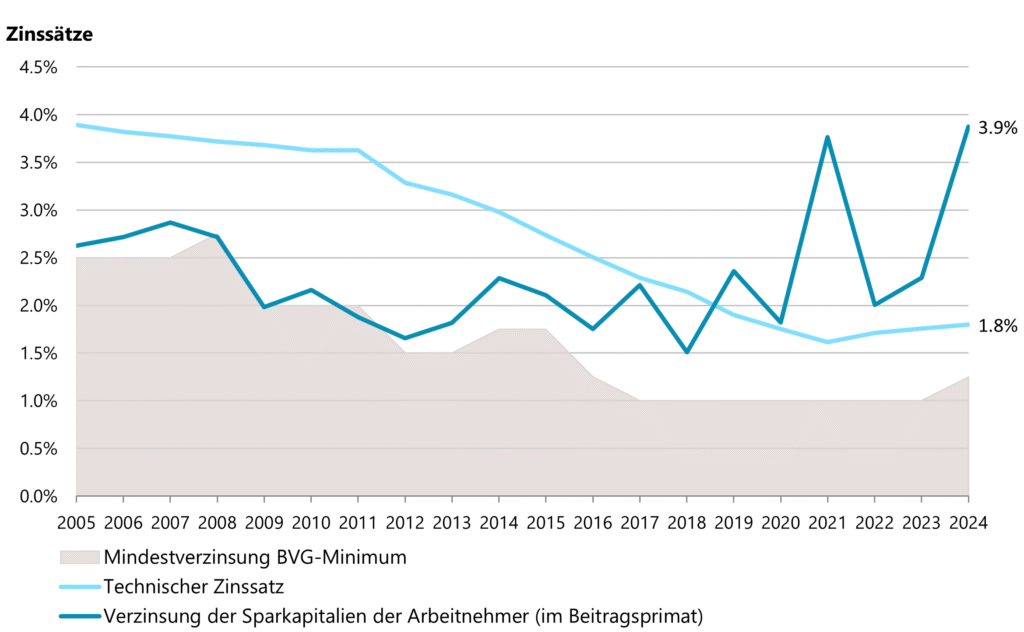

Die Pensionskassen erwirtschafteten im Jahr 2024 eine durchschnittliche Rendite von 7.5%. Dies entspricht dem Doppelten der Jahresperformance der letzten 20 Jahre. Allein der dritte Beitragszahler steuerte im Vorjahr rund 85 Milliarden Franken bei, was die kumulierten Beiträge der Arbeitgebenden und Arbeitnehmenden im selben Zeitraum übersteigt. Dadurch konnten die Altersguthaben der Arbeitnehmenden mit durchschnittlich 3.9% verzinst werden, was dem höchsten Wert der letzten 20 Jahre entspricht. Die gute Ausgangslage ermöglichte es 98% der Pensionskassen, eine Verzinsung über dem BVG-Minimum zu gewähren – ebenfalls ein Höchstwert. Mehr als 20% der Vorsorgeeinrichtungen haben gar eine Verzinsung von 6% oder mehr gesprochen. Die Ergebnisse unterstreichen die Stärke des Kapitaldeckungsverfahrens eindrücklich. Über die Verzinsung profitieren die Versicherten von den Renditen an den Kapitalmärkten was wiederum die Leistungen und letztlich die Rente deutlich verbessert.

Steigender Deckungsgrad

Die positiven Anlageergebnisse zeigen sich auch im Deckungsgrad. Der kapitalgewichtete Deckungsgrad stieg innert Jahresfrist von 107.6% auf 111.8% per Ende 2024. Zu diesem Zeitpunkt befanden sich nur 2.9% der Pensionskassen in Unterdeckung, wobei es sich hier ausschliesslich um öffentlich-rechtliche Vorsorgeeinrichtungen im System der Teilkapitalisierung handelt.

Anstieg bei Aktien, Reduktionen bei globalen Staatsanleihen

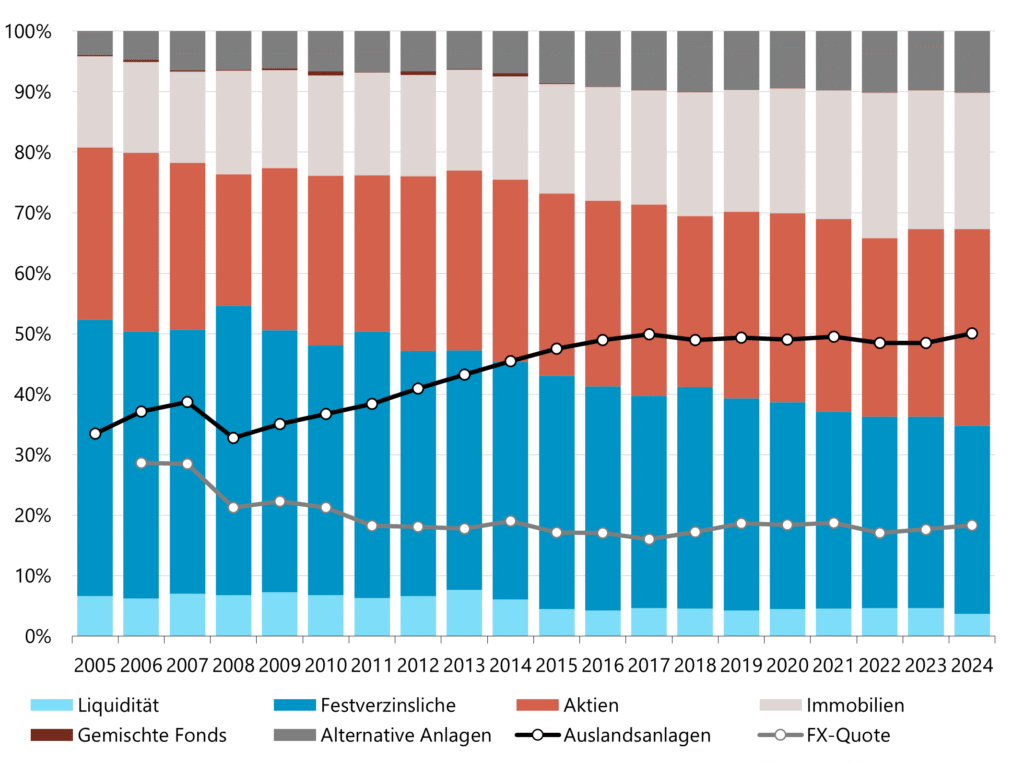

Aktien sind neu die bedeutendste Anlageklasse: Ihr Anteil kletterte auf 32.5% des Gesamtvermögens – der höchste Wert der letzten zwei Jahrzehnte. Der Anstieg ist hauptsächlich auf die Performance ausländischer Aktien zurückzuführen. Durch Gewinnmitnahmen haben Pensionskassen diesem Anstieg aktiv entgegengewirkt. Festverzinsliche Anlagen verzeichneten mit 31.1% den tiefsten Wert seit Beginn der Datenaufzeichnung. Insbesondere war eine Abkehr von globalen Staatsanleihen zugunsten von Franken-Obligationen oder globalen Unternehmensanleihen zu beobachten. Ausschlaggebend hierfür waren die weltweit zunehmende Staatsverschuldung und die hohen Währungsabsicherungskosten. Die Immobilienquote ging leicht zurück auf 22.5%, was sich primär durch Performanceeffekte des restlichen Vermögens erklären lässt. Im Unterschied zu Aktien, bei welchen der Grossteil in ausländischen Titeln angelegt ist, bestehen die Immobilienportfolios zu 85% aus heimischem Betongold.

Alternative Anlagen haben sich etabliert

Vier von fünf Pensionskassen investieren in alternative Anlagen, deren Anteil 10.1% des Gesamtvermögens ausmacht. Insbesondere Infrastrukturanlagen erfreuen sich grosser Beliebtheit. Diese haben inzwischen Private Equity als vormals grösste alternative Anlageklasse der Pensionskassen abgelöst. Der Infrastrukturanteil beträgt derzeit 2.8% der Gesamtallokation und wird voraussichtlich weiter zunehmen. Trotz des steigenden Anteils alternativer Anlagen und hoher Immobilienquoten sinken die durchschnittlichen Vermögensverwaltungskosten leicht auf gegenwärtig 0.41%.

Technischer Zinssatz: erneuter Anstieg

Der durchschnittliche technische Zinssatz, der das Zinsversprechen der Rentenbeziehenden ausdrückt, ist das dritte Jahr in Folge angestiegen. 2021 betrug dieser 1.61% und liegt aktuell bei 1.80%. Entsprechend können die Vorsorgekapitalien der Rentnerinnen und Rentner sowie die vom technischen Zinssatz abhängigen technischen Rückstellungen tiefer bewertet werden, was sich positiv auf den Deckungsgrad auswirkt.

Aktuelle Entwicklungen und Marktumfeld

Auf einen positiven Jahresstart folgte ab März 2025 ein schwieriges Marktumfeld. Die US-Zölle bringen diverse Herausforderungen für Pensionskassen mit sich. Zudem war im ersten Halbjahr 2025 eine deutliche Abwertung des US-Dollars gegenüber anderen Währungen zu verzeichnen. Obwohl die Pensionskassen hohe Investitionssummen in US-Dollar-Anlagen ausweisen, waren durch die Währungsabsicherung nur rund 11% des Kapitals von diesem Währungsverlust betroffen. Trotz allem befinden sich die Pensionskassen nach wie vor in guter Verfassung. Bislang erwirtschafteten die Pensionskassen im turbulenten Jahr 2025 (US-Zollankündigungen, geopolitische Entwicklungen, regionale Kriege, Zunahme Staatsverschuldungen usw.) bis Ende August eine durchschnittliche Rendite von 3.0%, wodurch der Deckungsgrad auf 113.8% anstieg.

Gelebte Disziplin bei der Umsetzung der Anlagestrategie

Unsere Umfrage und die Praxiserfahrung zeigen, dass sich Schweizer Pensionskassen laufend mit den eingegangenen Anlagerisiken beschäftigen. Wichtige und bewährte Risikomanagement-Massnahmen sind neben der Portfoliodiversifikation über verschiedene Anlageklassen die Vorgabe von Bandbreiten für zulässige Abweichungen gegenüber der Anlagestrategie und das Absichern von Fremdwährungsrisiken.

Ein Bandbreiten-Konzept, das von fast allen Pensionskassen angewendet wird, gibt eine Ober- bzw. Untergrenze vor, bis zu welchen in einzelne Anlageklassen wie beispielsweise Aktien investiert werden soll. Diese Grenzen helfen bei der Risikosteuerung des Portfolios in positiven wie auch in negativen Märkten. Sie können zudem zu einer strategienahen Umsetzung der Anlagen beitragen.

84% der Pensionskassen sichern mindestens einen Teil ihres Fremdwährungsrisikos ab. Allgemein trägt das Absichern von Fremdwährungsrisiken dazu bei, die Gesamtrisiken im Portfolio unter Kontrolle zu halten. Pensionskassen verfolgen einen pragmatischen Ansatz, bei dem die Risikoreduktion durch die Währungsabsicherung den Absicherungskosten gegenübergestellt wird.

Kontakt

riskcheckup@complementa.ch

Über die Studie

Die Risiko Check-up-Studie von Complementa wurde 2025 zum 31. Mal durchgeführt. Die älteste und grösste unabhängige Pensionskassenstudie der Schweiz bildet die 2. Säule wiederkehrend repräsentativ ab und liefert Vorsorgeeinrichtungen und ihren Anspruchsgruppen wertvolle Erkenntnisse, Trends und Langzeitvergleiche. Die Studienleitung informiert jeweils im Mai über wesentliche Erkenntnisse und im September über die Gesamtauswertung sowie über ein Sonderthema.

Die diesjährige Studie basiert auf einem Datenkorpus von 460 Pensionskassen mit Vermögenswerten von 940 Milliarden Franken und deckt rund 80% der Anlagen aller Schweizer Pensionskassen ab. Für das Sonderthema «Risikomanagement» wurden zusätzlich Einschätzungen von 187 Pensionskassen-Verantwortlichen eingeholt.